DEFINICION

Se refiere a la utilización viable de todos los costos fijos, tanto los operativos como los financieros, para aumentar el efecto sobre las ganancias por acción de una compañía .

OBJETIVO

Busca aumentar la rentabilidad modificando el equilibrio entre los costos variable y los costos fijos.

TIPOS

OPERATIVO

Son los que no dependen del volumen de producción y ventas. La empresa los tendría aunque no decidiera producir. Si la empresa tiene este tipo de costes quiere decir que tiene apalancamiento operativo.

FINANCIERO

Son los que derivan de la financiación externa de la empresa, como su nombre indica. Se producen porque la empresa tiene que pagar a los agentes que le han prestado dinero para financiarse. Si la empresa tiene este tipo de costes quiere decir que la empresa

VENTAJAS

Impulsa el potencial de las finanzas. Elegir esta alternativa permite llegar mucho más lejos de lo que sería viable sin esta inyección financiera.

Aumenta tasa interna de retorno (TIR) de la operación. Debido al apalancamiento, la rentabilidad financiera de los fondos propios se dispara. Esto no significa que se gane más dinero en valor absoluto.

Ideal para alcanzar metas concretas en el corto plazo. Es adecuado para períodos breves en los que se busca, por ejemplo, lograr un crecimiento específico.

REFERENCIAS:

Referencias: https://www.lifeder.com/apalaneamiento-total/

Caso 01

Tu banco te ofrece la posibilidad de contratar un deposito a plazo fijo a durante un año con una rentabilidad 5$. Dispones de 100.000 euros para invertir.

Contratas el deposito de 100,000 euros y al año obtienes un beneficio: Beneficio: 100.000 x 5% = 5.000 euros.

Rentabilidad Financiera obtenida: ROE = (105.000-100.000)/100.000 = 0.05 Con esta inversion has ganado 5.000 euros de tu dinero disponible

Características

POSITIVO

Es positivo cuando el rendimiento económico que genera la empresa es mayor a los intereses que deben pagarse por el préstamo.

Negativo

Por el contrario, puede ser negativo cuando el rendimiento es improductivo, es decir, cuando los ingresos son menores a los intereses que deben cancelarse por el préstamo.

Neutro

Puede ser neutro cuando la tasa de interés del préstamo obtenido es igual o equivalente a los activos de la compañía. En este sentido, suele decirse que se llega a un punto de indiferencia.

DESVENTAJA

Eleva el riesgo. El apalancamiento financiero podría elevar el nivel de deuda hasta cotas más altas de lo normal, lo que aumentaría la exposición al riesgo.

Los productos asociados al apalancamiento financiero suelen pagar tasas de interés más elevadas para compensar el riesgo del inversor.

Mayor complejidad. La necesidad de recurrir a instrumentos financieros más complejos se traduce en la necesidad de dedicar un tiempo de gestión adicional y, además, implica diversos riesgos.

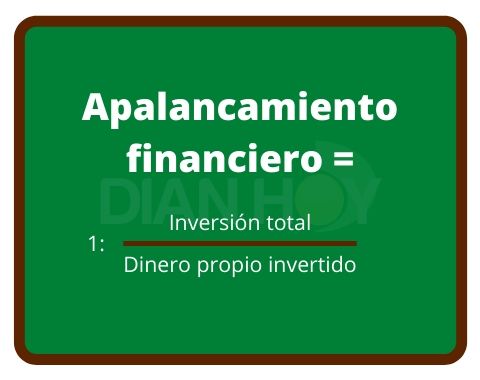

FORMULA

CONCLUSIONES

Una de las consecuencias positivas que tiene la decisión de apalancarse con terceros como entidades de financiamiento o bancos es que esto ayuda a reducir los impuestos que la ley obliga a pagar a las empresas por su actividad dentro del territorio disminuyendo la declaración de renta afectando así positiva y directamente las utilidades netas de la empresa.

Pero esta

decisión no solo tiene cosas positivas, también tiene consecuencias que

en caso de que no se manejan bien los recursos adquiridos pueden resultar fatales para la empresa, por eso para tomar esta decisión se deben tener en cuenta factores como: las necesidades de inversión, los

intereses que está en capacidad de asumir, estrategias para buscar aumentar la rentabilidad y buscar disminuir costos, para así llegar con exactitud o al menos a una aproximación del monto de la deuda que se necesita, que sea apropiada para la empresa y que este en capacidad financiera de asumir.

¿para que sirve?

El apalancamiento se define como la capacidad que tiene la empresa para generar utilidades por optimizar el aprovechamiento de sus activos fijos y el financiamiento recibido para obtener beneficios.

Gracias al apalancamiento financiero logramos invertir más dinero del que realmente tenemos. De este modo, podemos obtener más beneficios (o más pérdidas) que si hubiéramos invertido solo nuestro capital disponible. Una operación apalancada (con deuda) tiene una mayor rentabilidad con respecto al capital que hemos invertido. Esto se puede hacer por medio de deuda o a través de derivados financieros.

GRUPO 4:

MIRIAM COA CHAMBI

ERIKA AYCA ALE

CRISS MIRANDA PLATAS

EUSEBIO PAREDES PILA

MARIO YANQUI TAPULLIMA

ALEXANDER TORRES MACHACA