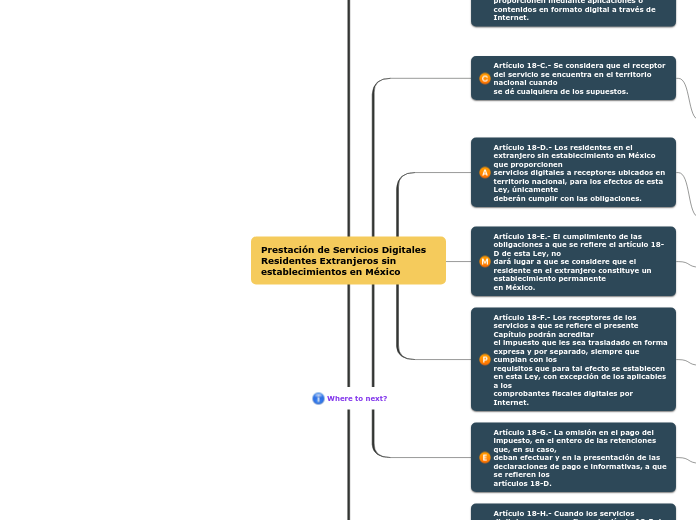

Prestación de Servicios Digitales Residentes Extranjeros sin establecimientos en México

Artículo 18-B.- Para los efectos de lo dispuesto en el cuarto párrafo del artículo 16 de la presente Ley,

se consideran únicamente los servicios digitales que a continuación se mencionan, cuando éstos se

proporcionen mediante aplicaciones o contenidos en formato digital a través de Internet.

II. Los de intermediación entre terceros que sean oferentes de bienes o servicios y los demandantes de los mismos.

III. Clubes en línea y páginas de citas.

IV. La enseñanza a distancia o de test o ejercicios

Artículo 18-C.- Se considera que el receptor del servicio se encuentra en el territorio nacional cuando

se dé cualquiera de los supuestos.

I. Que el receptor haya manifestado al prestador del servicio un domicilio ubicado en territorio

nacional.

II. Que el receptor del servicio realice el pago al prestador del servicio mediante un intermediario

ubicado en territorio nacional.

III. Que la dirección IP que utilicen los dispositivos electrónicos del receptor del servicio

corresponda al rango de direcciones asignadas a México.

IV. Que el receptor haya manifestado al prestador del servicio un número de teléfono, cuyo código

de país corresponda a México.

Artículo 18-D.- Los residentes en el extranjero sin establecimiento en México que proporcionen

servicios digitales a receptores ubicados en territorio nacional, para los efectos de esta Ley, únicamente

deberán cumplir con las obligaciones.

I. Inscribirse en el Registro Federal de Contribuyentes ante el Servicio de Administración Tributaria. La inscripción.

II. Ofertar y cobrar, conjuntamente con el precio de sus servicios digitales, el impuesto al valor agregado correspondiente en forma expresa y por separado.

III. Proporcionar al Servicio de Administración Tributaria la información sobre el número de servicios u operaciones realizadas en cada mes de calendario con los receptores ubicados en territorio nacional.

IV. Calcular en cada mes de calendario el impuesto al valor agregado correspondiente, aplicando la tasa del 16% a las contraprestaciones efectivamente cobradas en dicho mes y efectuar su pago.

Artículo 18-E.- El cumplimiento de las obligaciones a que se refiere el artículo 18-D de esta Ley, no

dará lugar a que se considere que el residente en el extranjero constituye un establecimiento permanente

en México.

Idea

Artículo 18-F.- Los receptores de los servicios a que se refiere el presente Capítulo podrán acreditar

el impuesto que les sea trasladado en forma expresa y por separado, siempre que cumplan con los

requisitos que para tal efecto se establecen en esta Ley, con excepción de los aplicables a los

comprobantes fiscales digitales por Internet.

Idea

Artículo 18-G.- La omisión en el pago del impuesto, en el entero de las retenciones que, en su caso,

deban efectuar y en la presentación de las declaraciones de pago e informativas, a que se refieren los

artículos 18-D.

Idea

Artículo 18-H.- Cuando los servicios digitales a que se refiere el artículo 18-B de esta Ley se ofrezcan

de manera conjunta con otros servicios digitales no contemplados en dicho artículo, el impuesto al valor

agregado se calculará aplicando la tasa del 16% únicamente a los servicios previstos.

Idea