SANCIONES TRIBUTARIAS

CONCEPTO

ART: 634 INTERES MORATORIOS

Los contribuyentes agentes retenedores o responsables de los impuestos y aduanas nacionales que no paguen oportunamente deberán liquidar y pagar intereses moratorios por cada día de retardo.

Art. 635 Determinación de la tasa de interés moratorio: Se liquidara diariamente a la tasa de interés diario que sea equivalente a la tasa de usura vigente.

Art. 638 Liquidación oficial prescribe en el mismo término que existe para practicar la respectiva liquidación oficial. Resolución independiente: Se formula pliego de cargos correspondiente dentro de los 2 años siguientes a la fecha de presentación de la declaración de renta, o ingresos y patrimonio. En el caso de la sanción no por no declarar prescriben en el término de 5 años

Art 640 Aplicación de los principios de lesividad, proporcionalidad, gradualidad y favorabilidad en el régimen sancionatorio. Cuando la sanción deba ser liquidada por el contribuyente, agente retenedor, responsable o declarante.

1. La sanción se reducirá al cincuenta por ciento (50%) del monto previsto en la ley, en tanto concurran las siguientes condiciones: a) Que dentro de los dos (2) años anteriores a la fecha de la comisión de la conducta sancionable no se hubiere cometido la misma; y

b) Siempre que la Administración Tributaria no haya proferido pliego de cargos, requerimiento especial o emplazamiento previo por no declarar, según el caso.

2. La sanción se reducirá al setenta y cinco por ciento (75%) del monto previsto en la ley, en tanto concurran las siguientes condiciones:

a) Que dentro del año (1) año anterior a la fecha de la comisión de la conducta sancionable no se hubiere cometido la misma; y

b) Siempre que la Administración Tributaria no haya proferido pliego de cargos, requerimiento especial o emplazamiento previo por no declarar, según el caso. y otras disposiciones.

Art. 637 Actos en los cuales se pueden imponer sanciones: Podrán imponerse mediante resolución independiente, o en las respectivas liquidaciones oficiales.

Art 639 Sanción mínima: El valor mínimo de cualquier sanción, incluidas las sanciones reducidas, ser´s equivalente a la suma de ($10.000)(10 UVT).

Las sanción mínima aplicable en las correcciones de declaraciones es la vigente en el momento de la presentación de la declaración inicial.

Art. 640-1 El agente retenedor o el responsable del impuesto sobre las ventas que mediante fraude, disminuya el saldo a pagar por concepto de retenciones o impuestos o aumente el saldo a favor de sus declaraciones tributarias en cuantía igual o superior a 4.100 UVT, incurrirá en inhabilidad para ejercer el comercio, profesión u oficio por un término de uno a cinco años y como pena accesoria en multa de 410 a 2.000 UVT.

SANCIONES RELACIONADAS CON LAS DECLARACIONES

Art. 641 E.T.

Por extemporaneidad

Esta sanción aplica para las personas naturales y jurídicas que están obligados a presentar declaraciones y que las realizan fuera de los plazos establecidos por el estado.

CÁLCULO

Por cada mes o fracción de mes calendario de retardo, equivale al cinco por ciento (5%) del total del impuesto a cargo o retención objeto de la declaración tributaria, sin exceder del ciento por ciento (100%) del impuesto o retención

Si no hay impuesto a cargo, por cada mes o fracción de mes calendario de retardo, será equivalente al medio por ciento (0.5%) de los ingresos brutos percibidos por el declarante en el período objeto de declaración, sin exceder la cifra menor resultante de aplicar el cinco por ciento (5%) a dichos ingresos, o del doble del saldo a favor si lo hubiere, o de la suma de 2.500 UVT cuando no existiere saldo a favor

Art. 642 E.T.

Por extemporaneidad con

posterioridad al emplazamiento

Esta sanción aplica para las personas naturales y jurídicas que están obligados a presentar declaraciones y que han sido emplazadas por la DIAN y presentan la declaración posterior al tiempo limite de este emplazamiento.

CÁLCULO

Por cada mes o fracción de mes calendario de retardo, equivalente al diez por ciento (10%) del total del impuesto a cargo o retención objeto de la declaración tributaria, sin exceder del doscientos por ciento (200%) del impuesto o retención

Si no hay impuesto a cargo, por cada mes o fracción de mes calendario de retardo, será equivalente al uno por ciento (1%) de los ingresos brutos percibidos por el declarante en el período objeto de declaración, sin exceder la cifra menor resultante de aplicar el diez por ciento (10%) a dichos ingresos, o de cuatro (4) veces el valor del saldo a favor si lo hubiere, o de la suma de 5.000 UVT cuando no existiere saldo a favor.

Si no hubo ingresos en el periodo, por cada mes o fracción de mes será del dos por ciento (2%) del patrimonio líquido del año inmediatamente anterior, sin exceder la cifra menor resultante de aplicar el veinte por ciento (20%) al mismo, o de cuatro veces el valor del saldo a favor si lo hubiere, o de la suma de 5.000 UVT cuando no existiere saldo a favor.

Art. 643 E.T.

Por no declarar

Esta sanción aplica para los contribuyentes, agentes retenedores o responsables obligados a declarar, que omitan la presentación de las declaraciones tributarias.

CÁLCULO SEGÚN DECLARACIÓN

Para renta y complementarios equivale al veinte por ciento (20%) del valor de las consignaciones bancarias o ingresos brutos de quien persiste en su incumplimiento, que determine la Administración Tributaria por el período al cual corresponda la declaración no presentada, o al veinte por ciento (20%) de los ingresos brutos que figuren en la última declaración de renta presentada, el que fuere superior.

Para IVA e Impoconsumo, equivale al diez por ciento (10%) de las consignaciones bancarias o ingresos brutos de quien persiste en su incumplimiento, que determine la Administración Tributaria por el período al cual corresponda la declaración no presentada, o al diez por ciento (10%) de los ingresos brutos que figuren en la última declaración de ventas o declaración del impuesto nacional al consumo, según el caso, el que fuere superior.

Para retenciones, equivale al diez por ciento (10%) de los cheques girados u otros medios de pago canalizados a través del sistema financiero, o costos y gastos de quien persiste en su incumplimiento, que determine la Administración Tributaria por el período al cual corresponda la declaración no presentada, o al ciento por ciento (100%) de las retenciones que figuren en la última declaración de retenciones presentada, el que fuere superior.

Para el impuesto de timbre, equivale a cinco (5) veces el valor del impuesto que ha debido pagarse.

Para el impuesto nacional a la gasolina, ACPM o cárbono, equivale al veinte por ciento (20%) del valor del impuesto que ha debido pagarse.

Para el GMF, equivale al cinco por ciento (5%) del valor del impuesto que ha debido pagarse.

Para ingresos y patrimonio equivale al uno por ciento (1%) del patrimonio líquido de la entidad obligada a su presentación.

Para activos en el exterior, equivale al cinco por ciento (5%) del patrimonio bruto que figure en la última declaración del impuesto sobre la renta y complementarios presentada, o al cinco por ciento (5%) del patrimonio bruto que determine la Administración Tributaria por el período a que corresponda la declaración no presentada, el que fuere superior.

Para el impuesto a la riqueza, equivale al ciento sesenta por ciento (160%) del impuesto determinado, tomando como base el valor del patrimonio líquido de la última declaración de renta presentada o que determine la Administración Tributaria por el período a que corresponda la declaración no presentada, el que fuere superior.

Para el monotributo, equivale a una vez y media (1.5) el valor del impuesto que ha debido pagarse.

Art. 644 E.T.

Por corrección

Esta sanción aplica cuando los contribuyentes, responsables o agentes retenedores, corrijan sus declaraciones tributarias

CÁLCULO

Si se realiza después del plazo y antes del emplazamiento de corrección, equivale al diez por ciento (10%) del mayor valor a pagar o del menor saldo a su favor, según el caso, que se genere entre la corrección y la declaración inmediatamente anterior a aquella.

Si se realiza después de notificación de emplazamiento y antes de requerimiento especial, equivale al veinte por ciento (20%) del mayor valor a pagar o del menor saldo a su favor, según el caso, que se genere entre la corrección y la declaración inmediatamente anterior a aquélla

Art. 645 E.T.

Relativa a la declaración

de ingresos y patrimonio

Esta sanción aplica para las entidades obligadas a presentar declaración de ingresos y patrimonio que lo hicieren extemporáneamente o que corrigieren sus declaraciones después del vencimiento del plazo para declarar

CÁLCULO

Antes de emplazamiento equivale al medio por ciento (0.5%) de su patrimonio líquido.

Después de emplazamiento, uno ciento (1%) de su patrimonio líquido.

Art. 646 E.T.

Por corrección aritmética

Esta sanción aplica cuando la Administración de Impuestos efectúe una liquidación de corrección aritmética sobre la declaración tributaria.

CÁLCULO

Equivale al treinta por ciento (30%) del mayor valor a pagar o menor saldo a favor determinado,

Equivale al 15% si el contribuyente, responsable, agente retenedor o declarante, dentro del término establecido para interponer el recurso respectivo, acepta los hechos de la liquidación de corrección, renuncia al mismo y cancela el mayor valor de la liquidación de corrección, junto con la sanción reducida.

Art. 647 - 648 E.T.

Por inexactitud

Constituye inexactitud sancionable en las declaraciones tributarias, siempre que se derive un menor impuesto o saldo a pagar, o un mayor saldo a favor para el contribuyente, agente retenedor o responsable.

CÁLCULO

Cuando se omitan activos o se incluyan pasivos inexistentes equivale al doscientos por ciento (200%) del mayor valor del impuesto a cargo determinado

Cuando incluyan compras o gastos a proveedores ficticios, es el ciento sesenta por ciento (160%) de la diferencia del mayor valor del impuesto a cargo determinado.

En las declaraciones de ingresos y patrimonio, cuando incluyan compras a proveedores ficticios, equivale al veinte por ciento (20%) de los valores inexactos

En las declaraciones monotributo, equivale al cincuenta por ciento (50%) de la diferencia entre el saldo a pagar determinado por la Administración Tributaria y el declarado por el contribuyente

Art. 650 E.T.

Por uso fraudulento de cédulas

Aplica cuando el responsable utiliza fraudulentamente cédulas de personas fallecidas o inexistentes.

CÁLCULO

Se desconocerán los costos, deducciones, descuentos y pasivos patrimoniales, a menos que se pruebe que que la operación se realizó antes del fallecimiento de la persona cuya cédula fue informada, o con su sucesión.

SANCIONES RELATIVAS A INFORMACIONES Y EXPEDICIÓN DE FACTURAS

ARTÍCULO 651. SANCIÓN POR NO ENVIAR INFORMACIÓN O ENVIARLA CON ERRORES.

Aplica para aquellas personas o entidades que se encuentre abligadas a suministrar información tributaria y no la suministren dentro del plazo establecido para ello o cuyo contenido presente errores o no corresponda a lo solicitado, incurrirán en la siguiente sanción

El desconocimiento de los costos, rentas exentas, deducciones, descuentos, pasivos, impuestos

descontables y retenciones, según el caso, cuando la información requerida se refi era a estos conceptos

y de acuerdo con las normas vigentes, deba conservarse y mantenerse a disposición de la Administración

Tributaria. o la sanción se imponga mediante resolución independiente, previamente se dará traslado de cargos

a la persona o entidad sancionada, quien tendrá un término de un (1) mes para responder.

La Dian puede imponer una multa de hasta 15.000 Uvt, aplicando los siguientes criterios:

El cinco por ciento (5%) de las sumas respecto de las cuales no se suministró la información exigida;

El cuatro por ciento (4%) de las sumas respecto de las cuales se suministró en forma errónea;

El tres por ciento (3%) de las sumas respecto de las cuales se suministró de forma extemporánea;

Cuando no sea posible establecer la base para tasarla o la información no tuviere cuantía, del medio por ciento (0.5%) de los ingresos netos. Si no existieren ingresos, del medio por ciento (0.5%) del patrimonio bruto del contribuyente o declarante, correspondiente al año inmediatamente anterior o última declaración del impuesto sobre la renta o de ingresos y patrimonio.

ARTÍCULO 652. SANCIÓN POR EXPEDIR FACTURAS SIN REQUISITOS.

La DIAN se encuentra facultada para imponer sanciones a las personas naturales y jurídicas que tengan la obligación de expedir factura y no lo hagan, o lo hagan sin el cumplimiento total de los requisitos establecidos en el artículo 617 del ET.

Incurrirán en una sanción del

uno por ciento (1%) del valor de las operaciones facturadas sin el cumplimiento de los requisitos legales, sin exceder de 950 UVT. Cuando hay reincidencia se dará aplicación a lo previsto en el artículo 657 del Estatuto Tributario.

Cuando la sanción a que se refiere el presente artículo, se imponga mediante resolución independiente,

previamente se dará traslado de cargos a la persona o entidad a sancionar, quien tendrá un término de diez (10) días para responder. Esta

sanción también procederá cuando en la factura no aparezca el NIT con el lleno de los requisitos legales.

ARTÍCULO 652-1. SANCIÓN POR NO FACTURAR.

Aplica para obligados a expedir facturas no lo hagan, podrán ser objeto de sanción de clausura o cierre del establecimiento de comercio, oficina o consultorio, o sitio donde se ejerza la actividad, profesión u oficio de conformidad con lo dispuesto en los artículos 657 y 658 del Estatuto.

ARTÍCULO 653. CONSTANCIA DE LA NO EXPEDICIÓN DE FACTURAS O EXPEDICIÓN SIN EL LLENO DE LOS REQUISITOS.

las transacciones respecto de las cuales se debe expedir factura, no se cumpla con esta obligación o se cumpla sin el lleno de los requisitos establecidos en la ley, dos funcionarios designados especialmente por el Jefe de la División de Fiscalización para tal efecto, que hayan constatado la infracción, darán fe del hecho, mediante un acta en la cual se consigne el mismo y las explicaciones que haya aducido

quien realizó la operación sin expedir la factura. En la etapa de discusión posterior no se podrán aducir explicaciones distintas de las consignadas en la respectiva acta.

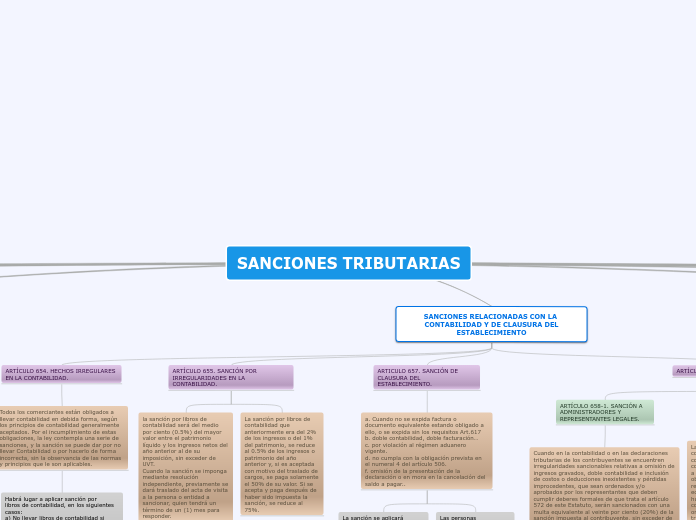

SANCIONES RELACIONADAS CON LA CONTABILIDAD Y DE CLAUSURA DEL

ESTABLECIMIENTO

ARTÍCULO 654. HECHOS IRREGULARES EN LA CONTABILIDAD.

Todos los comerciantes están obligados a llevar contabilidad en debida forma, según los principios de contabilidad generalmente aceptados. Por el incumplimiento de estas obligaciones, la ley contempla una serie de sanciones, y la sanción se puede dar por no llevar Contabilidad o por hacerlo de forma incorrecta, sin la observancia de las normas y principios que le son aplicables.

Habrá lugar a aplicar sanción por

libros de contabilidad, en los siguientes casos:

a) No llevar libros de contabilidad si hubiere obligación de llevarlos.

b) No tener registrados los libros principales de contabilidad, si hubiere obligación de registrarlos.

c) No exhibir los libros de contabilidad, cuando las autoridades tributarias lo exigieren.

d) Llevar doble contabilidad.

e) No llevar los libros de contabilidad en forma que permitan verifi car o determinar los factores necesarios

para establecer las bases de liquidación de los impuestos o retenciones.

f) Cuando entre la fecha de las últimas operaciones registradas en los libros, y el último día del mes

anterior a aquél en el cual se solicita su exhibición, existan más de cuatro (4) meses de atraso.

ARTÍCULO 655. SANCIÓN POR IRREGULARIDADES EN LA CONTABILIDAD.

la sanción por libros de contabilidad será del medio por ciento (0.5%) del mayor valor entre el patrimonio líquido y los ingresos netos del año anterior al de su imposición, sin exceder de UVT.

Cuando la sanción se imponga mediante resolución independiente, previamente se dará traslado del acta de visita a la persona o entidad a sancionar, quien tendrá un término de un (1) mes para responder.

La sanción por libros de contabilidad que anteriormente era del 2% de los ingresos o del 1% del patrimonio, se reduce al 0.5% de los ingresos o patrimonio del año anterior y, si es aceptada con motivo del traslado de cargos, se paga solamente el 50% de su valor. Si se acepta y paga después de haber sido impuesta la sanción, se reduce al 75%.

ARTICULO 657. SANCIÓN DE CLAUSURA DEL ESTABLECIMIENTO.

a. Cuando no se expida factura o documento equivalente estando obligado a ello, o se expida sin los requisitos Art.617

b. doble contabilidad, doble facturación…

c. por violación al régimen aduanero vigente.

d. no cumpla con la obligación prevista en el numeral 4 del artículo 506.

f. omisión de la presentación de la declaración o en mora en la cancelación del saldo a pagar..

La sanción se aplicará clausurando por tres (3) días el sitio o sede respectiva, del contribuyente, responsable o agente retenedor, mediante la imposición de sellos oficiales que contendrán la leyenda 'cerrado por evasión'.

En caso de incurrir nuevamente en cualquiera de los hechos sancionables con esta medida, la sanción a aplicar será la clausura por diez (10) días calendario y una multa equivalente a la establecida en la forma prevista en el artículo 655

Las personas comisionadas que hayan constatado el hecho de la compra sin factura o documento equivalente, deberán elaborar simultáneamente el informe correspondiente, y darán traslado a la oficina competente para que se imponga al establecimiento una sanción de cierre por evasión, de conformidad con el procedimiento establecido en el artículo 657 del Estatuto Tributario.

ARTÍCULO 658. SANCIÓN POR INCUMPLIR LA CLAUSURA

ARTÍCULO 658-1. SANCIÓN A ADMINISTRADORES Y REPRESENTANTES LEGALES.

Cuando en la contabilidad o en las declaraciones tributarias de los contribuyentes se encuentren irregularidades sancionables relativas a omisión de ingresos gravados, doble contabilidad e inclusión de costos o deducciones inexistentes y pérdidas improcedentes, que sean ordenados y/o aprobados por los representantes que deben cumplir deberes formales de que trata el artículo

572 de este Estatuto, serán sancionados con una multa equivalente al veinte por ciento (20%) de la sanción impuesta al contribuyente, sin exceder de 4.100 UVT, la cual no podrá ser sufragada por su representada.

ARTÍCULO 658-2. SANCIÓN POR EVASIÓN PASIVA.

Las personas o entidades que realicen pagos a contribuyentes y no relacionen el correspondiente costo o gasto dentro de su contabilidad, estos no hayan sido informados

a la administración tributaria existiendo obligación de hacerlo, o cuando esta lo hubiere requerido, serán sancionados con una multa equivalente al valor del impuesto teórico que hubiera generado tal pago, siempre y cuando el contribuyente beneficiario de los pagos haya omitido dicho ingreso en su declaración tributaria.

ARTÍCULO 658-3. SANCIONES RELATIVAS AL INCUMPLIMIENTO EN LA OBLIGACIÓN DE

INSCRIBIRSE EN EL RUT Y OBTENCIÓN DEL NIT.

la obligación de exhibir el RUT en un lugar visible del establecimiento aplica tanto a los responsables del régimen simplificado del IVA como a los responsables del régimen simplificado del INC. La no aplicación de esta exigencia se sanciona con 10 UVT.

SANCIONES RELATIVAS A LAS CERTIFICACIONES DE CONTADORES PUBLICOS

ARTÍCULO 659. SANCIÓN POR VIOLAR LAS NORMAS QUE RIGEN LA PROFESIÓN.

Sanción a sociedades de contadores públicos. Las sociedades de contadores públicos que ordenen o toleren que los contadores públicos a su servicio incurran en los hechos descritos en el artículo anterior, serán sancionadas por la junta central de contadores con multas hasta de dos millones de pesos ($ 2.000.000) (valor año base 1992) (hoy $ 10.000.000). La cuantía de la sanción será determinada teniendo en cuenta la gravedad de la falta cometida por el personal a su servicio y el patrimonio de la respectiva sociedad.

Art. 659-1. Sanción a sociedades de contadores públicos.

Las sociedades de contadores públicos que ordenen o toleren que los Contadores Públicos a su servicio incurran en los hechos descritos en el artículo anterior, serán sancionadas por la Junta Central de Contadores. Se presume que las sociedades de contadores públicos han ordenado o tolerado tales hechos, cuando no demuestren que, de acuerdo con las normas de auditoría generalmente aceptadas, ejercen un control de calidad del trabajo de auditoría o cuando en tres o más ocasiones la sanción del artículo anterior ha recaído en personas que pertenezcan a la sociedad como auditores, contadores o revisores fiscales. En este evento procederá la sanción prevista en el artículo anterior.

La cuantía de la sanción será determinada teniendo en cuenta la gravedad de la falta cometida por el personal a su servicio y el patrimonio de la respectiva sociedad. con multas hasta de 590 UVT.

ARTÍCULO 660. SUSPENSIÓN DE LA FACULTAD DE FIRMAR DECLARACIONES TRIBUTARIAS Y CERTIFICAR PRUEBAS CON DESTINO A LA ADMINISTRACIÓN TRIBUTARIA.

Cuando en la providencia que agote la vía gubernativa, se determine un mayor valor a pagar por impuesto o un menor saldo a favor, en una cuantía superior a 590 UVT originado en la inexactitud de datos contables consignados en la declaración tributaria, se suspenderá la facultad al contador,auditor o revisor fiscal, que haya firmado la declaración, certifi cados o pruebas, según el caso, para firmar declaraciones tributarias y certificion car los estados fi nancieros y demás pruebas con destino a la Administración

Tributaria

Art. 661. Requerimiento previo al contador o revisor fiscal

El funcionario del conocimiento enviará un requerimiento al contador o revisor fiscal respectivo, dentro de los diez (10) días siguientes a la fecha de la providencia, se enviará por correo a la dirección que el contador hubiere informado, o en su defecto, a la dirección de la empresa.

El contador o revisor fiscal dispondrá del término de un (1) mes para responder el requerimiento, aportar y solicitar pruebas.

Una vez vencido el término anterior, si hubiere lugar a ello, se aplicará la sanción correspondiente. La providencia respectiva se notificará personalmente o por edicto y se comunicará a la Junta Central de Contadores para los fines pertinentes.

SANCIONES ESPECIFICAS PARA CADA TRIBUTO

Art. 663 Sanción por gastos no explicados.

Cuando las compras, costos y gastos del contribuyente excedan de la suma de los ingresos declarados y los pasivos adquiridos en el año, el contribuyente podrá ser requerido por la Administración de Impuestos para que explique dicha diferencia.

La no explicación de la diferencia a que se refiere el presente artículo, generará una sanción equivalente al ciento por ciento (100%) de la diferencia no explicada.

Art. 664. Sanción por no acreditar el pago de los aportes parafiscales.

El desconocimiento de la deducción por salarios, por no acreditar el pago de los aportes al Instituto de Seguros Sociales, al Servicio Nacional de Aprendizaje, al Instituto Colombiano de Bienestar Familiar y a las Cajas de Compensación Familiar, de quienes estén obligados a realizar tales aportes, se efectuará por parte de la Administración de Impuestos, si no se acredita que el pago fue efectuado previamente a la presentación de la correspondiente declaración del impuesto sobre la renta y complementarios.

Rechazo de costos y deducciones, de conformidad con lo establecido en este artículo

665. Responsabilidad penal por no consignar las retenciones en la fuente y el IVA.

El Agente Retenedor que no consigne las sumas retenidas dentro de los dos (2) meses siguientes a aquel en que se efectuó la respectiva retención, así como el responsable del impuesto sobre las ventas.

Queda sometido a las mismas sanciones previstas en la ley penal para los servidores públicos que incurran en el delito de peculado por apropiación.

Tratándose de sociedades u otras entidades, las sanciones previstas en este artículo, recaerán sobre el representante legal.

Art. 667. Sanción por no expedir certificados.

Los agentes retenedores que, dentro del plazo establecido por el Gobierno Nacional, no cumplan con la obligación de expedir los certificados de retención en la fuente, incluido el certificado de ingresos y retenciones.

Incurrirán en una multa equivalente al cinco por ciento (5%) del valor de los pagos o abonos correspondientes a los certificados no expedidos.

Art. 669. Sanción por omitir ingresos o servir de instrumento de evasión.

Los responsables del impuesto sobre las ventas pertenecientes al régimen común, que realicen operaciones ficticias, omitan ingresos o representen sociedades que sirvan como instrumento de evasión tributaria

Incurrirán en una multa equivalente al valor de la operación que es motivo de la misma.

Art. 670. Sanción por improcedencia de las devoluciones o compensaciones.

Si la Administración Tributaria dentro del proceso de determinación, mediante liquidación oficial, rechaza o modifica el saldo a favor objeto de devolución y/o compensación, o en caso de que el contribuyente responsable corrija la declaración tributaria disminuyendo el saldo a favor que fue objeto de devolución y/o compensación, tramitada con o sin garantía

Deberán reintegrarse las sumas devueltas y/o compensadas en exceso junto con los intereses moratorios que correspondan.

La devolución y/o compensación de valores improcedentes será sancionada con multa equivalente a:

1.El diez por ciento (10%) del valor devuelto y/o compensado en exceso cuando el saldo a favor es corregido por el contribuyente o responsable, en cuyo caso este deberá liquidar y pagar la sanción.

2.El veinte por ciento (20%) del valor devuelto y/o compensado en exceso cuando la Administración Tributaria rechaza o modifica el saldo a favor.

Art. 671. Sanción de declaración de proveedor ficticio o insolvente.

Por las compras o gastos efectuados a quienes la DIAN hubiere declarado como:

a) Proveedores ficticios, en el caso de aquellas personas o entidades que facturen ventas o prestación de servicios simulados o inexistentes

b) Insolventes, en el caso de aquellas personas o entidades a quienes no se haya podido cobrar las deudas tributarias, en razón a que traspasaron sus bienes a terceras personas, con el fin de eludir el cobro de la Administración.

No serán deducibles en el impuesto sobre la renta, ni darán derecho a impuestos descontables en el impuesto sobre las ventas.

SANCIONES A NOTARIOS Y A OTROS FUNCIONARIOS

Art. 672. Sanción por autorizar escrituras o traspasos sin el pago de la retención.

Los notarios y demás funcionarios que autoricen escrituras o traspasos sin que se acredite previamente la cancelación del impuesto retenido.

Incurrirán en una multa equivalente al doble del valor que ha debido ser cancelado

Art. 673. Sanción a notarios que autoricen escrituras por un precio inferior.

Los notarios que violaren lo dispuesto en el inciso 2o del artículo 278"

Art. 278. Costo mínimo de los inmuebles adquiridos con prestamos.

Cuando se adquieran bienes raíces con préstamos de entidades sometidas a la vigilancia el Estado, el precio de compra fijado en la escritura no podrá ser inferior a na suma en la cual el préstamo represente el 70% del total.

Los notarios se abstendrán de autorizar las escrituras que no cumplan con este requisito.

Serán sancionados con multa equivalente al 5% del valor mínimo que debería figurar en la correspondiente escritura.

Art. 673-1. Sanción a empleados y trabajadores del estado por enriquecimiento no justificado.

Quienes como producto de una investigación tributaria se les hubiere determinado un incremento patrimonial, cuya procedencia no hubiere sido explicada en forma satisfactoria

Perderán automáticamente el cargo que se encuentren desempeñando, sin perjuicio de las acciones penales y de los mayores valores por impuestos y sanciones que resulten del proceso de determinación oficial tributaria.

SANCIONES A ENTIDADES AUTORIZADAS PARA RECAUDAR IMPUESTOS

Art. 674. Errores de verificación.

Las entídades autorizadas para la recepción de las declaraciones y el recaudo de ímpuestos y demás pagos oríginados en obligaciones tributarias

Serán sacionadas:

Cuando el número de identificación tributaria no coincida con el consignado en el Registro Único Tributario, RUT, del declarante, contribuyente, agente retenedor o responsable.

Con Diez (10) UVT por cada declaración o documento recepcionado con errores de verificación

Por cada declaración o documento recepcionado sin el diligenciamiento de la casilla de la firma del declarante o de quien lo representa.

Diez (10) UVT por cada declaración o documento

Por cada formulario recepcionado cuando el mismo deba presentarse exclusivamente a través de los servicios informáticos electrónicos de acuerdo con las resoluciones de prescripción de formularios proferidas por la Administración Tributaria,

Diez (10) UVT por cada formulario

Número de registro anulado no informado que identifique una declaración, recibo o documento recepcionado.

Cinco (5) UVT por cada número de registro anulado

Art. 675. Inconsistencia en la información remitida.

Cuando la información remitida en el medio magnétíco no coincida con la contenida en los formularios o recibos de pago recepcionados por la entidad autorizada, y esta situación supere el medio por ciento (0.5%) del total de documentos de recepción o recaudo de un mismo día

Serán sacionadas por cada documento que presente uno o varios errores:

1. Diez (10) UVT cuando los errores se presenten respecto de un número de documentos mayor al medio por ciento (0.5%) y no superior al dos punto cinco por ciento (2.5%) del total de documentos.

2. Veinte (20) UVT cuando los errores se presenten respecto de un número de documentos mayor al dos punto cinco por ciento (2.5%) y no superior al cuatro por ciento (4%) del total de documentos

3. Treinta (30) UVT cuando los errores se presenten respecto de un número de documentos mayor al cuatro por ciento (4%) del total de documentos.

4. Cinco (5) UVT por cada documento físico no reportado en medio magnético o cuando el documento queda reportado más de una vez en el medio magnético.

Art. 676. Extemporaneidad en la entrega de la información.

Cuando las entidades autorizadas para recaudar impuestos incumplan los términos fijados y lugares señalados por el Ministerio de Hacienda y Crédito Público para la entrega de los documentos recibidos, así como para entregar la información correspondiente a esos documentos en medios electrónicos o en los mecanismos que se determinen para la grabación y transmisión.

Serán sancionadas:

1. De uno (1) a cinco (5) días de retraso, una sanción de una (1) UVT.

2. De seis (6) a diez (10) días de retraso, una sanción dos (2) UVT.

3. De once (11) a quince (15) días de retraso, una sanción de tres (3) UVT.

4. De quince (15) a veinte (20) días de retraso, una sanción de cuatro (4) UVT.

5. De veinte (20) a veinticinco (25) días de retraso, una sanción de cinco (5) UVT.

6. Más de veinticinco (25) días de retraso, una sanción de ocho (8) UVT.

Art. 676-1. Extemporaneidad e inexactitud en los informes, formatos o declaraciones que deben presentar las entidades autorizadas para recaudar.

Las entidades autorizadas para recaudar incurrirán en las siguientes sanciones, en relación con la presentación y entrega de informes de recaudo, formatos o declaraciones de consignaciones establecidos.

1. Veinte (20) UVT por errores en las cifras reportadas en el valor del recaudo diario, valor del recaudo total, número de operaciones registradas, saldos de consignación del recaudo, valor por intereses, valor por sanciones, valor por consignaciones y saldos pendientes por consignar, en los informes de recaudo, formatos o declaraciones de consignaciones Solicitados por la Autoridad Tributaria.

2.Cuando cada inforrme de recaudo, formato o declaración de consignaciones solicitados por la Admlristraclon Tributaria sean presentados o entregados de forma extemporánea

a) De uno (1) a diez (10) días de retraso, una sanción de cinco (5) UVT.

b) De once (11) a veinte (20) días de retraso, una sanción de diez (10) UVT.

c) Más de veinte (20) días de retraso, una sanción de veinte (20) UVT.

Art. 676-2. Aplicación de los principios de lesividad, proporcionalidad, gradualidad y favorabilidad en el régimen sancionatorio de las entidades autorizadas para recaudar.

Para la aplicación del régimen sancionatorio establecido en los artículos 674, 675, 676 Y676-1

1. La sanción se reducirá al cincuenta por ciento (50%) del monto previsto en la ley, siempre que los errores, inconsistencias y/o extemporaneidades se presenten respecto de un número de documentos o informes menor o igual al uno por ciento (1 .0%) del total de documentos recepcionados o informes presentados por la entidad autorizada para recaudar durante el año fiscal

2. La sanción se reducirá al setenta y cinco por ciento (75%) del monto previsto en la ley, siempre que los errores, inconsistencias y/o extemporaneidades se presenten respecto de un número de documentos o informes mayor al uno por ciento (1.0%) y menor al uno punto cinco por ciento (1.5%) del total de documentos recepcionados o informes presentados por la entidad autorizada para recaudar durante el año fiscal

Art. 676-3. Sanción mínima y máxima en el régimen sancionatorio de las entidades autorizadas para recaudar.

En ningún caso el valor de las sanciones de que tratan los artículos 674, 675, 676 Y676-1 de este Estatuto será inferior a veinte (20) UVT por cada conducta sancionable.

En todo caso, la sumatoria de las sanciones de que trata el inciso anterior, que se lleguen a imponer, no podrá superar el monto de treinta y tres mil (33.000) UVT en el año fiscal.

Art. 677. Cancelación de la autorización para recaudar impuestos y recibir declaraciones.

Las entidades que incumpla las obligaciones originadas en la autorización, cuando haya reincidencia o cuando la gravedad de la falta así lo amerite.

Serán excluidas de la autorización para recaudar impuestos y recibir declaraciones tributarias, por El Ministro de Hacienda y Crédito Público.