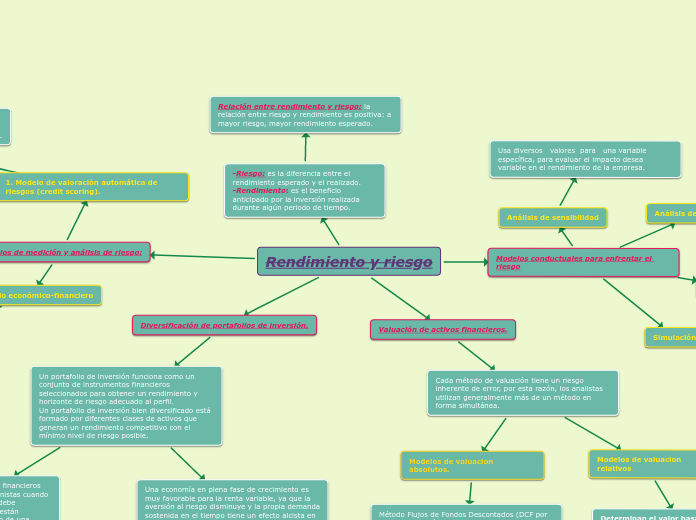

Rendimiento y riesgo

-Riesgo: es la diferencia entre el rendimiento esperado y el realizado. -Rendimiento: es el beneficio anticipado por la inversión realizada durante algún periodo de tiempo.

Relación entre rendimiento y riesgo: la relación entre riesgo y rendimiento es positiva: a mayor riesgo, mayor rendimiento esperado.

Modelos de medición y análisis de riesgo:

1. Modelo de valoración automática de riesgos (credit scoring).

2.Modelo relacional

3. Modelo económico-financiero

- Formación del personal.

- Calidad de la información contable obtenida.

- Aplicación preferente a medianas y grandes empresas.

Diversificación de portafolios de inversión.

Un portafolio de inversión funciona como un conjunto de instrumentos financieros seleccionados para obtener un rendimiento y horizonte de riesgo adecuado al perfil. Un portafolio de inversión bien diversificado está formado por diferentes clases de activos que generan un rendimiento competitivo con el mínimo nivel de riesgo posible.

Los bonos suelen ser los productos financieros preferidos por parte de los inversionistas cuando la economía se ralentiza y esto se debe principalmente a que las personas están dispuestas a ganar menos a cambio de una reducción del riesgo.

Una economía en plena fase de crecimiento es muy favorable para la renta variable, ya que la aversión al riesgo disminuye y la propia demanda sostenida en el tiempo tiene un efecto alcista en los precios de las acciones.

Valuación de activos financieros.

Cada método de valuación tiene un riesgo inherente de error, por esta razón, los analistas utilizan generalmente más de un método en forma simultánea.

Modelos de valuacion absolutos.

Método Flujos de Fondos Descontados (DCF por su sigla en inglés): Consiste en calcular los flujos de liquidez futuros ajustados según su valor en el tiempo, descontados a una tasa que represente el costo de oportunidad de obtención del capital empleado.

Modelos de valuacion relativos

Determinan el valor basado en los precios de mercado de activos similares, consiste en determinar el valor de una compañía en tomando como base el valor de una compañía similar.

Modelos conductuales para enfrentar el riesgo

Análisis de sensibilidad

Usa diversos valores para una variable específica, para evaluar el impacto desea variable en el rendimiento de la empresa.

Análisis de escenarios

Evalúa el impacto en el rendimiento de la empresa de cambios simultáneos en diversas variables.

Árboles de decisión

Usa diagramas para trazar mapas de las diversas alternativas de decisión de inversión y rendimiento.

Simulación

Aplica distribuciones de probabilidad predeterminadas y números al azar para calcular resultados arriesgados